|

先说一下谈判的事。 这次在帝都跟米国佬又谈完了,只是简单含糊的公开披露了一些信息,总的来说,跟我之前估计的差不多,取得了一点进展,但也没大体搞定,这事估计未来还得纠缠一阵子。 但是,从目前流露出来的进展和谈判方向来看,我感觉对中美双方其实都是好事,比如要求我们大量采购米方的高科技技术,这是好事啊。。 这个事对A股的影响,感觉后边可能会向好的方向转变。 ........ 周五市场有所震荡,白马股整体跌幅居前。

我组合里近期主要是白酒股涨幅较大,某白酒龙头经常这波上涨,股价又快到历史最高价了,估值也修复到近30倍市盈率,我个人觉得这波反弹估值修复的差不多了,从低估修复到合理的估值水平了,后边估计再想涨就又要慢慢震荡着涨了。 前期恐慌性杀跌带来的估值修复机会,这一波反弹基本结束。 我计划明天适当减仓,未来一两天择机加到组合里的券商上。 某白酒二号龙头,这波涨幅也不小,但是估值也就修复到21倍市盈率,估值还是不高,我打算继续持有再看看。 综上分析,我还是继续券商+消费+医药+电影,调仓后仍然保持6成仓位。 ........

最近几个月,我一直在忽悠大家做价值投资,分批买入好公司,长期持有,始终在好公司里呆着,适当折腾。相信听话的朋友应该都赚了点。

结果去年年底因为市场持续走弱,不少人说,自从奇哥做价值投资以来,价值投资就失效了,白马股也见到历史大顶了。。 周五白马股跌一下,又有人跑出来骂,我这是在害人,A股根本没法做价值投资。 今天我给大家详细论证一下,为啥价值投资在A股是有效的,为啥他适合任何国家和市场?

什么是价值投资? 股票的本质,可以简单理解成股+票。 股,就是做股东的意思,公司能做大,作为股东,你肯定会享受到财富的增值。 票,就是大家每天在股市里交易的筹码,票的价格会围绕股的价值,跟随市场大众的情绪上下波动。 价值投资,用一句总结,就是买有价值的公司股票,成为有价值的好公司的股东,而不是做烂公司的股东。 提到价值投资,不得不提巴菲特,还有他背后的三位“老师”:格雷厄姆、费雪和芒格,巴菲特将三人的价值投资精华深刻领悟,加以实践和升华,最终把价值投资发扬光大。 这几位大佬的投资回报当然也很可观:格雷厄姆20年的年化回报近20%,同期大盘为12.2%;巴菲特和芒格36年的年化回报近20%,同期标普500为8.5%;费雪70年的年化回报也都在20%以上。

就像格雷厄姆和巴菲特“一唱一和”说的,价值投资是做企业的老板,是和企业共同成长。 价值投资的有效性。 为什么价值投资是有效的? 因为做了好公司的股东,只要公司成长了,壮大了,肯定会通过股价上涨的方式,实现市值的增长,股东自然受益。 金钱永不眠。 资本会往高回报高的地方走,这是“万有引力”,企业有价值,就一定会有人不断投资。 价值投资还不怕深套。巴菲特曾经抄底高盛和通用电气后一度被套牢50%,但是他依然坚定持有,并且越跌越买,后来这两只股票给他带来了超过100亿美金的利润。 当然,他在买这个股票之前已经对这两家公司了如指掌,认为当时是低估,市场总有一天会发现公司的价值。 (PS:国内某知名媒体在2008年笑话“股神”价值投资的报道,真是啪啪打脸。) A股能不能做价值投资?

因为过去十年,上证指数基本上是涨幅为零,所以,很多人都说,价值投资是不错,但这一套在中国股市里没用。 很明显,这是不对的,A股当然也可以做价值投资。 上交所成立28年,从8只股票到3千多只股票,A股总市值已超过50万亿元,现金分红达8万亿元。公司分红怎么得到?价值投资。 首先,大家觉得上证指数几十年不涨,这其实是一种错觉,两点原因:一是上证指数受权重股影响大,而大型国企权重股往往在牛市巅峰上市,然后一路下跌,拖累大盘。 二是上证指数编制规则有问题,其实其他带有新陈代谢机制的指数都是长期向上的,好公司更是长期向上。A股的牛市与IPO规模有很大关系,1999年、2007年、2015年,都是大型公司IPO的高峰期。 当时周期型国企的盈利在高位,市场情绪又处于牛市亢奋状态,使得这些公司的估值泡沫非常严重。

其中最典型的三个公司:中国铝业上市市值9000亿,现在500亿;中国神华上市市值1万亿,现在3000亿;中国石油上市市值8万亿,现在1.5万亿。 当时上证综指6124点时,总市值30万亿,而上面那三家的总市值就占了三分之一。后来这三位的市值十年内萎缩了近80%,拖累了上证综指,造成失真。 我算了下,如果剔除像上面那三家公司以及类似的“拖油瓶”,剩余公司的加权价格指数可以提升25%。 因为上证指数的编制规则就是大权重股对指数影响最大,而这些大权重股往往会在牛市高峰时上市,估值泡沫又很大,之后往往长期下跌,进而拖累上证指数这个大盘。 而在其他很多国家的资本市场,大市值公司都是由小到大,比如美股的大公司苹果,亚马逊,谷歌等,之前都是小公司,随着成长壮大,不断推高大盘指数。 所以,如果剔除上证综指失真的因素,那么A股的指数其实能很好地反映出价值投资的基本逻辑,即公司的市值会随着业绩的增长而不断增加。 价值投资的基本逻辑,在于公司的市值是随着业绩的增长而不断增加。 假设股本不变的情况下,业绩持续增长,市值要跟公司规模匹配,只能通过股价持续上涨的方式,来实现公司市值的增长。 大数据告诉你,A股可以做价值投资。 申万宏源证券根据格雷厄姆、巴菲特等17位大师的投资策略在A股进行了大量的回测统计,结果证明绝大多数策略有20%以上的年化收益率。 基金业绩告诉你可以。A股价值投资的代表性人物陈光明,在2005年成立了“东方红”后,截至2017年底已经实现了12年25倍的收益率。 平民散户也告诉你可以。万科的传奇股东刘元生,30年前手拿400万元投资了万科,紧握不放,到现在已经变成了57亿元。 其实A股没有什么跟外国股市不一样的地方,投资的本质就是做公司的老板,公司成长了、壮大了,市值肯定要涨,否则就搞笑了。比如一家创业板小公司做到中石油那么大了,还是创业板10亿的市值,可能吗?不是等于公司白送给你了? 公司干的好,股价长期一定会涨得好。 上图这个表格统计的很能说明问题了。 统计了一部分白马公司过去11年净利润的增长情况,再看这期间股价的涨粉,实际上都跟盈利增长是基本同步的。 不会出现盈利持续大幅增长,股价死活不涨的情况。

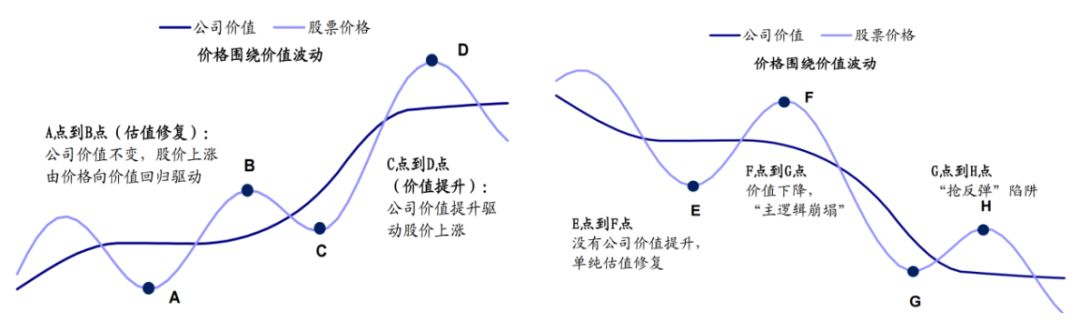

价值投资常见的误区。 现在,有很多投资者都认为自己做的就是价值投资,但实际上并不是。 先用一个非常通俗的标志,每年换手率在5倍以上,就别提价值投资了。 天天捉摸政策底、市场底、各种底,也跟价值投资的基本原理背道而驰了,如果市场趋势能被判别的出,咱们就去炒股指期货了。 绝对不是买低估值的或者买蓝筹股就是价值投资,价值投资是什么都可以买的。价值投资的本质是要找到未来能高度确定,持续成长的优质资产。  价值投资,不等于好公司多贵都可以买。再好的公司,你买贵了,也容易亏钱。 价值投资,不等于好公司多贵都可以买。再好的公司,你买贵了,也容易亏钱。因为价格适中围绕价值上下波动。

怎么做价值投资? 说了这么多,当然也要告诉大家A股的价值投资到底怎么做。 答案是:一,选出好公司; 针对第一点选股,我主要有3种选股思路: 1,投资那些长期不变且向上的行业,比如金融,消费,医药,这种弱周期行业最容易跑出长期慢牛股。 长期不变的弱周期行业,是我特别喜欢长期投资的。 2,投资那些强周期性行业,好处是弹性大,可能大赚。比如我现在持仓组合里的券商,强周期性波动,股市低位分批买,高位分批卖。 强周期行业往往在底部的时候业绩很烂,估值看起来很高,连行业内的龙头企业都亏钱。 这种时候,虽然看起来很吓人,估值也很高,但其实正是底部。 就像近期的券商股,在大盘低位,成交量低迷,业绩看起来都很烂,都在下滑,估值很高,但其实这都可能是底部特征。 3,投资未来时代的风口,未来时代浪潮上的雄鹰。 这需要你对时代有深刻的洞察力。

二,组合持仓。 组合持仓。用组建一只球队的思路来构建投资组合,根据每家入选公司的特点,在投资的球场上给他安排一个位置,前锋、中场或者后卫。 三,低估时买入。 往往在市场比较低迷的时候,会有更多机会买到更多更便宜的好货。 你要相信万有引力定律。 一个东西贵了,价格高于价值,一定会有人卖的,必然会砸下来。 一个东西便宜了,价格低于价值,一定会有人买的,必然推上去。 四,长期持有。 价值投资,就是做伟大企业的股东,做了股东就相当于做了伟大企业的老板。 想一想,我们能在一个合适的价格下,成为全国第一,甚至世界第一的优秀企业的老板,难道不是人生之幸事? 有那么多优秀的人,每天辛勤耕耘,给你这个股东打工创造财富,难道不该放下心,耐心静静等待,把金钱和时间交给他们,静静等待他们去创造价值和财富? 我们做投资,赚的就是两种钱,一是公司团队努力工作创造财富和价值的钱,是公司持续成长和盈利的钱;二是波动的钱,好公司遭遇恐慌性杀跌的熊市时,反倒给你低价买入的机会,未来可以赚到一个估值修复的钱。

|